Når vi betaler for et hus, en bil eller en opvaskemaskine, kan vi med det blotte øje vurdere, hvad vi får for pengene. Når det kommer til finansielle investeringer, kan vi se, hvordan en fond eller en forvalter har klaret sig historisk set, men vi ved lidt om, hvilket afkast vi vil ende med i fremtiden. Det er fristende at lægge vægt på branchens forskellige afkastprognoser, men faktisk bør du give disse meget lidt opmærksomhed.

Har du hørt om alfa og beta?

Dette lyder græsk, og det er det. Disse to begreber bruges i finansverdenen til at definere, hvilken del af afkastet der stammer fra forvalterens dygtighed i valget af investeringer, og hvad der kommer fra bevægelserne på finansmarkederne. Alfa er afkastet, der kommer fra forvalterens specifikke valg og afviger fra sammensætningen af det marked, hun investerer i, og den markedsvægtede indeks, hun måler sig mod. Hvis for eksempel en dansk aktiefondsforvalter formår at levere en højere afkast end Københavns Fondsbørs, kan det skyldes dygtighed (alfa) eller held. I dette tilfælde repræsenterer afkastet på Københavns Fondsbørs markedsafkastet, altså beta.

Vi bør tage udgangspunkt i, at afkastet, vi opnår over tid i fondsbaserede løsninger, i hovedsagen vil blive skabt af beta og ikke alfa. Hvis en forvalter formår at skabe alfa i et år, er det ikke sikkert, at det gentages næste år. At slå markedet betyder trods alt, at fondet skal gøre det bedre end gennemsnittet af alle investorer, der investerer på det samme marked. Naturligvis kan ikke alle investorer gøre det bedre end gennemsnittet på samme tid. Få aktiefonde har skabt vedvarende alfa over tid. Jeg har dog tidligere argumenteret for, at mere urolige markeder i de kommende år kan øge mulighederne for alfa.

Når du læser om eller præsenteres for forskellige prognoser for fremtidigt afkast, er det derfor nyttigt at afklare, om de er baseret på markedsafkastet (beta) eller forventet bidrag fra alfa.

Men hvad betyder det egentlig?

Når man laver prognoser for fremtidigt afkast, bør udgangspunktet være markedsafkastet (beta). Det kan opfattes som spekulativt at inkludere alfa, da det er flygtige faktorer. Men hvis det er markedet og ikke forvalteren, der skal drive fremtidigt afkast, betyder det så ikke, at investor A og investor B vil få samme afkast, så længe porteføljerne er ens?

På samme måde kan investeringsrådgiver A med god samvittighed heller ikke love højere afkast end investeringsrådgiver B, hvis de begge anbefaler tilsvarende porteføljer? Uanset om afkastprognosen er skrevet med gul skrift eller ej, så længe markedets udvikling er det vigtigste for værdiudviklingen, har vi alle rimelig ens forudsætninger for at skabe langsigtet afkast.

Der vil dog stadig kunne være forskelle mellem rådgiver A og B, blandt andet med hensyn til hvor grundig behovsanalyse der bliver udført, kvaliteten og udvalget af byggeklodser til porteføljesammensætningen samt omkostningsstrukturen. Kvaliteten af byggeklodserne vil især variere inden for alternative investeringer.

Men historien giver vel en rimelig god pejling?

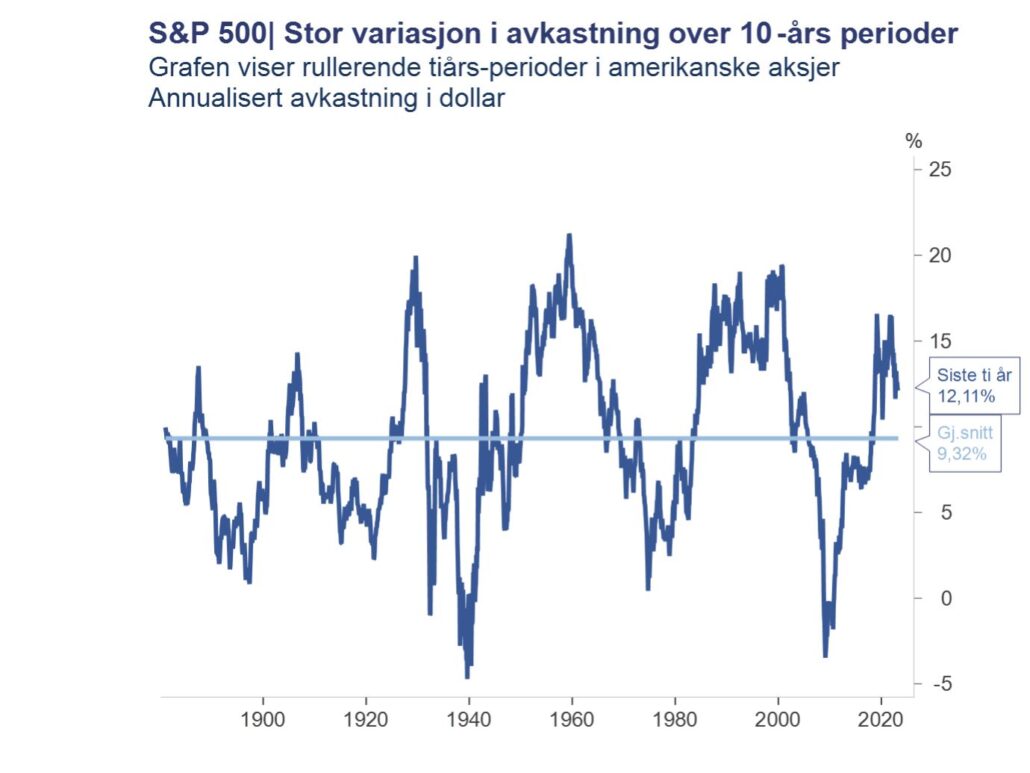

Gennemsnittet af alle tiårs perioder på det amerikanske aktiemarked siden 1881 har givet et årlig afkast på 9,3 procent. Bag gennemsnittet gemmer der sig dog store forskelle. Der har været relativt få perioder med negativ udvikling, men afkastet har alligevel varieret fra gennemsnitligt -4,7 procent om året på det værste (1929-1939) til 21 procent årligt på det bedste (1949-1959). De ti år frem til og med henholdsvis 2019 og 2021 gav over 16 procent årligt og var blandt de bedste historisk set.

Konsekvensen af de store variationer gennem forskellige tidsperioder er, at selvom dit rådgivningsselskab har en afkastprognose på for eksempel syv procent i aktiefonde, vil det være meget sjældent, at du faktisk oplever at få præcis dette i et kalenderår. Baseret på data fra 1926 til år 2000 på det amerikanske aktiemarked var afkastfordelingen pr. kalenderår som følger:

Afkastet i procent af tiden:

-20 % eller værre: 6,5 %.

-10 % til -20 %: 6,5

-10 % til 0 %: 14 %.

0 % til 10 %: 15,1

10 % til 20 %: 22,6

20 % til 30 %: 16,1

30 % eller mere: 19,4

Fordi en afkastprognose afspejler et gennemsnit over tid, kan den faktiske performance afvige betydeligt – i både positiv og negativ retning. Historien har dog vist, at med en stigende tidshorisont og risikospredning øges sandsynligheden for afkast omkring et langsigtet gennemsnit også.

Forskellige metoder og rammer

Der kan være store forskelle i aktørernes afkastprognoser. Fælles for dem er, at de skitserer, hvad man kan forvente over en lang tidshorisont. De anvendte metoder kan være såkaldte “ligevægtsmodeller”, som forsøger at bestemme, hvad det normale afkast er for forskellige typer af investeringer. Disse tager ikke højde for kortsigtede ændringer i renter, aktievurderinger, økonomiske udsigter osv.

På den anden side har vi modeller, der i højere grad er baseret på analyser af fremtidige markedsforhold, normalt over de næste 10-15 år. Det ene er ikke nødvendigvis bedre end det andet, og selv om de markedsbaserede modeller kan virke mere opdaterede, er de i højere grad baseret på forudsigelser. Mange norske banker og kapitalforvaltningsselskaber bruger den model, som Finans Norge har udarbejdet, og som igen er baseret på metodik fra Pensionsfonden. Det er ligevægtsmodeller, hvor prognoserne nogle gange kan opfattes som mindre rettidige, for eksempel når renter eller værdiansættelser har ændret sig markant. Et eksempel på en god markedsbaseret model er J.P. Morgans årlige rapport “Long Term Capital Market Return Assumptions”.

For at teste nøjagtigheden kiggede jeg på J.P. Morgans prognose fra 2012, hvor de forudsagde afkast 10-15 år frem i tiden. De forventede et gennemsnitligt årligt afkast i amerikanske aktier på 8 procent (10,6 procent efter ti år), amerikanske virksomhedsobligationer af høj kvalitet på 4 procent (5,2 procent), EM-aktier på 10 procent (6 procent), private equity på 8,75 procent (16,6 procent) og råvarer på 6,5 procent (minus 6 procent). Den bedste forudsigelse var amerikanske højrenteobligationer med en forventning på 7 procent sammenlignet med det endelige tal på 7,5 procent. Med andre ord, et par store fuldtræffere, men også et par missere.

Hvordan skal man forholde sig til afkastprognoser?

MIFID-reglerne om værdipapirhandel og investeringsrådgivning kræver, at kapitalforvaltningsorganisationer giver afkastprognoser. Det kan være fristende at tro, at en rådgiver, der forudsiger et gennemsnitligt årligt afkast på ni procent, må være bedre end en, der kun lover syv procent for en nogenlunde identisk portefølje. Forskellene skyldes sandsynligvis metodologi, i hvor høj grad muligheden for merafkast er inkluderet (alfa), og ikke mindst i hvor høj grad udsigterne er fremhævet. Under alle omstændigheder er afkastprognoser dårligt egnede til at skelne mellem rådgivningsvirksomheder eller til at træffe gode investeringsbeslutninger.

Hvorfor investere, hvis man ikke ved, hvad resultatet bliver?

Som nævnt vil afkastet normalt være mindre uforudsigeligt, jo længere tidshorisonten og graden af risikospredning i porteføljen er. Men jo længere tidshorisonten er, jo større er sandsynligheden for at opleve store op- og nedture. Disse kan forekomme på et hvilket som helst tidspunkt i din investeringshorisont. Det er også vigtigt at skelne mellem nominelle og reelle afkast. I dag er afkastet på fastforrentede investeringer højt, fordi inflationen er høj. Forudsigeligheden af fremtidige afkast vil generelt falde i takt med graden af den samlede porteføljerisiko.

Der er væsentlige drivkræfter, som over tid vil sikre, at du som investor bliver tilfreds. Det grundlæggende princip er, at normaltilstanden i den globale økonomi er vækst, ikke tilbagegang eller recession. Det giver forudsætningerne for værdiskabelse og indtjeningsvækst i erhvervslivet. Da investorer bidrager til at finansiere virksomheder via egenkapital (børsnoterede eller unoterede aktier) og/eller fremmedkapital (lån og obligationer), vil vækst og værdiskabelse normalt komme investorerne til gode via et afkast på den investerede kapital.

De fleste virksomheder arbejder hårdt for at holde aktionærer og långivere tilfredse. Så hvis du tror på, at den globale økonomi vil fortsætte med at vokse i de kommende år, du har mulighed for at opbygge en portefølje med en god risikospredning, og du er villig til at være tålmodig, er der stor sandsynlighed for, at du også bliver tilfreds med resultatet.